Un outil puissant d’optimisation du SCR

Depuis le premier janvier 2016, les entités d’assurance sont soumises au nouveau régime prudentiel Solvabilité 2. Dans ce cadre, elles doivent immobiliser un capital cible (SCR). Dans la pratique, la réglementation prévoit trois approches pour le calcul de ce SCR :

-

L’option par défaut : la formule standard

L’essentiel des acteurs ont choisi de retenir la formule standard. Cette approche présente l’avantage d’être comparativement la plus simple et la moins coûteuse à déployer. Par ailleurs, la formule ayant été validée par la Commission Européenne, les acteurs ne sont pas tenus de la justifier devant l’ACPR. En contrepartie, cette approche s’avère souvent couteuse en capital;

-

L’option la plus ambitieuse : le modèle interne

Les entités peuvent décider de rejeter tout ou partie de la formule standard et de la remplacer par un calcul qui leur est propre. Ce choix permet de mieux prendre en compte les spécificités de l’entreprise, et conduit en général à une nette réduction du SCR. En contrepartie, il doit être approuvé par l’ACPR, qui impose des standards de contrôles et de documentation draconiens. Dans la pratique, les coûts de déploiement et de maintien sont tels que seule une poignée d’acteurs ont franchi le pas (essentiellement les grands groupes internationaux et les réassureurs) ;

-

Un compromis intéressant : les paramètres spécifiques (USP)

Cette approche, intermédiaire entre la formule standard et le modèle interne, permet à une entité d’assurance de garder le schéma de la formule standard, tout en remplaçant certains paramètres de marché par des valeurs calculées sur le portefeuille de l’entité. L’approche est sensiblement plus restreinte que celle du modèle interne : la liste des paramètres pouvant être modifiés et la méthode de calcul sont fixées par la loi.

Le recours à des paramètres USP nécessite une approbation du régulateur. Le processus de validation et les coûts de déploiements restent cependant sensiblement moins lourds que ceux d’un modèle interne.

Au final, l’approche USP constitue souvent un bon compromis complexité / gain en SCR. Les acteurs qui ont adopté cette solution constatent en général une baisse importante de leur SCR, pour un coût de déploiement limité et un processus de validation lourd mais gérable. Dans un contexte de rareté du capital, les USP apparaissent donc comme un outil souvent efficace d’optimisation du ratio de solvabilité.

Comment utiliser les USP ?

Le besoin en fonds propres des entités non vie, santé et prévoyance découle principalement d’un module baptisé « SCR de primes et réserves ». L’intérêt du dispositif USP est qu’il permet précisément de jouer sur ce module, et conduit donc souvent à réduire de façon importante le SCR.

-

Le risque de sous-tarification (SCR prime) :

Le SCR de primes reflète le risque que les primes encaissées ne suffisent pas à couvrir les sinistres et les frais. Il correspond à une dégradation du ratio S/P. Il est calculé par branche d’activité ($latex lob $) suivant la formule :

SCR_primes = Primes * 3 o r {lob}

Le facteur $latex sigma_{lob}^{p} $ mesure la volatilité du ratio S/P : plus ce ratio est instable, plus le risque de réaliser une très mauvaise année est grand et plus le capital à immobiliser sera important.

- Pour les entités en formule standard, le paramètre est fourni par l’EIOPA sur la base de moyennes du marché européen ;

- Pour les entités en USP, le paramètre est calculé sur la base des historiques de S/P de l’entité. Plus ses S/P seront stables, plus le choix de passer en USP sera donc gagnant.

-

Le risque de sous-provisionnement (SCR réserve) :

Le SCR de réserve reflète le risque d’insuffisance des provisions Solvabilité 2, en d’autres termes le risque de réaliser un mali dans les calculs prudentiels.

SCR_reserves = Provisions BE * 3 o r {lob}

Le facteur $latex sigma_{lob}^{r} $ mesure la volatilité des bonis/malis : plus il est élevé, plus l’entité doit immobiliser de capital. A nouveau, l’EIOPA propose aux entités des valeurs par défaut pour ces paramètres. Les USP permettent de recalculer des paramètres plus adaptés à l’entité.

- Données nécessaires :

Pour pouvoir calculer un USP relatif aux SCR de primes, l’entité doit pouvoir reconstituer un historique de ratios S/P en visions S2. Pour cela, il faut disposer, pour chaque survenance, des cotisations, et des paiements effectués et les meilleures estimations de la provision pour sinistres à payer après la première année de développement suivant l’année de survenance de ces sinistres.

Le calcul des USP relatifs au SCR de provisions peut être effectué suivant deux approches :

- En estimant l’écart type d’un historique de boni/mali Solvabilité 2 ;

- Par une formule fermée (formule de Merz Wuthrich) basée sur les triangles des règlements.

Les textes réglementaires imposent des standards sur la qualité des données utilisées pour le calcul des USP :

- Exhaustivité : Pour chaque lob pour laquelle l’entité souhaite passer en USP, les données utilisées doivent couvrir une large majorité du périmètre ;

- Pertinence : Les données utilisées doivent être représentatives du portefeuille actuel ;

- Profondeur d’historique : Le calcul des USP nécessite de disposer d’un historiques de données suffisants (quinze ans en branche longue, dix ans en branche courte). Si la profondeur d’historique est moindre, l’USP ne pourra être utilisée que partiellement (via une méthode de crédibilité). A minima, l’entité doit disposer de cinq années d’historiques.

Retour d’expérience d’une validation d’USP

Le déploiement de paramètres USP se déroule en plusieurs étapes, des premiers travaux à l’approbation finale par l’ACPR. Le processus s’écoule typiquement sur un à trois ans.

- Dans un premier temps, des travaux sont évalués en interne pour estimer l’intérêt et la faisabilité du projet. Ces travaux incluent notamment des calculs « à blanc » d’USP permettant de déterminer les enjeux, et une analyse de la qualité des données et des moyens disponibles pour s’assurer que le dossier a une chance d’aboutir ;

- Si les résultats des travaux internes sont concluants, l’assureur informe l’ACPR de son souhait de déposer à terme un dossier USP. A ce stade, des échanges informels ont lieu entre la brigade et l’assureur. Des contrôles sur pièce ou sur place peuvent être organisés. Les échanges permettent de mieux cerner les attentes et les points d’inquiétudes de l’ACPR, et d’ajuster en conséquence ses travaux ;

- En parallèle, des études sont menées pour alimenter le futur dossier de candidature. Ces travaux portent sur les problématiques statistiques (stabilité du portefeuille dans le temps, robustesse des estimateurs…) et sur la qualité des données (audit des données, cartographie des SI et des flux d’informations…) ;

- Une fois les travaux suffisamment avancés et en fonction des retours de l’ACPR, l’entité dépose officiellement un dossier d’approbation. Ce dossier précise le périmètre et les modalités d’application. L’ACPR a alors six mois pour se prononcer. Des contrôles et des réunions d’échange lui permettent de se forger un avis définitif ;

- Une fois le dossier validé, l’entité utilise ses paramètres USP dans son calcul de SCR. Ce changement est définitif, il est interdit de revenir à la formule standard.

Dans la pratique, les principaux points soulevés dans les contrôles sont les suivants :

- La qualité des données joue un rôle clé. Le dossier d’approbation doit d’ailleurs nécessairement contenir un audit des données ;

- La preuve que les données utilisées sont bien représentatives du portefeuille tel qu’il existe aujourd’hui, et les principales évolutions de ce portefeuille (évolution des produits, de la population assurée…) ;

- La preuve que les méthodes sous-jacentes aux calculs d’USP sont bien adaptées au portefeuille (tests statistiques d’adéquation) ;

- La gouvernance des USP : instances en charge du calcul, du contrôle, de la validation, suivi de l’évolution dans le temps des USP…

Benchmark de marché : le cas des mutuelles santé

Un panel d’USP a été réalisé sur la base de données de quinze mutuelles santé, pour estimer l’effet du passage en USP. Ces mutuelles présentent des caractéristiques diverses, tant en termes de taille que d’offre produit (individuel vs collectif, mutuelles affinitaires ou grand public…).

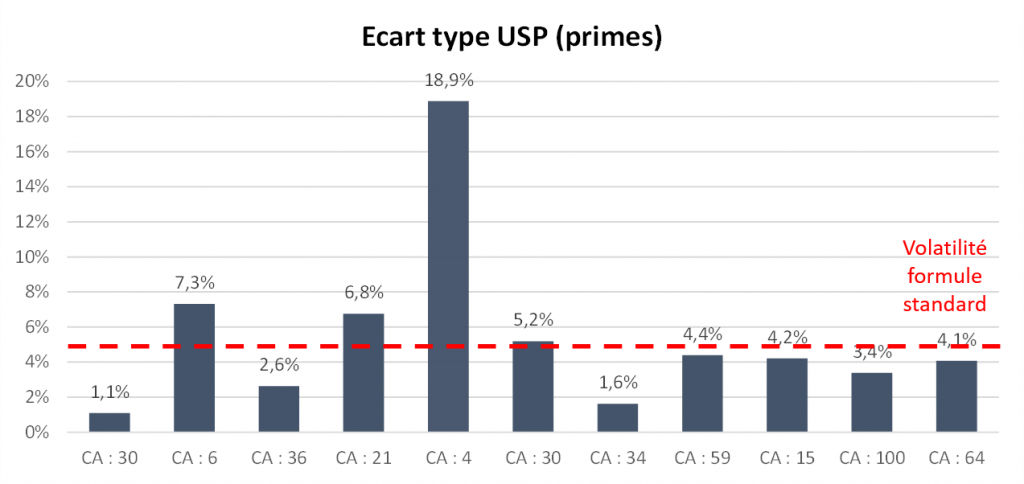

- Un ratio S/P sensiblement plus stable que ne le prévoit la formule standard… :

La majorité des organismes présente des S/P très stables d’une année sur l’autre. La volatilité médiane est de 4,3%, contre 5% en formule standard.

Les entités présentant les volatilités les plus élevées sont en général :

- Celles dont le ratio S/P est en net dégradation ou en nette amélioration ;

- Celles dont les données sont de moindre qualité.

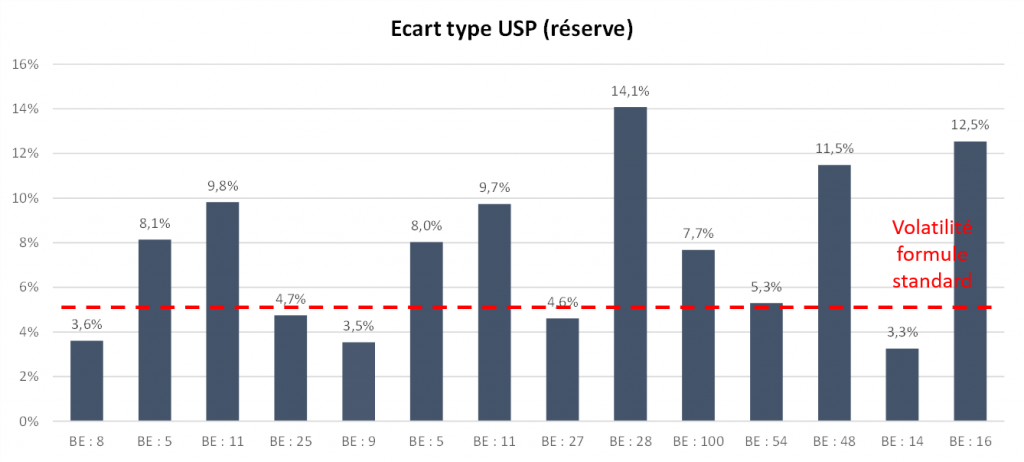

- …Mais des provisions plus volatiles :

Les provisions apparaissent plus volatiles que ne le prévoie la formule standard, avec une médiane de 7,7% contre 5% en formule standard.

Les provisions apparaissent plus volatiles que ne le prévoie la formule standard, avec une médiane de 7,7% contre 5% en formule standard.

- Un gain moyen de 12 % sur le SCR de primes et de réserves

Sur la base de l’échantillon étudié, le passage en USP conduit en général à une baisse significative du SCR de prime et de réserve. Pour une mutuelle type, le gain est de 12 %.

[…] Ce ratio moyen s’entend y compris organismes utilisant un modèle interne partiel, total des USP (Optimiser son ratio de solvabilité via les paramètres USP) ou encore les mesures transitoires sur les provisions techniques. Seules 1 % des entités Solo ne […]