Une forte exposition des entreprises à la baisse des taux

La provision comptable relative aux engagements sociaux est estimée annuellement par les Groupes. Cette provision atteint des montants significatifs[1] et fait l’objet d’un pilotage de plus en plus précis, afin de réduire sa volatilité.

Les écarts actuariels, source de variation de la provision, ont en effet explosé ces dernières années suite à la baisse des taux d’intérêt et des cotisations supplémentaires ont dû être versées aux organismes d’assurances pour maintenir un « ratio de couverture » des engagements en phase avec les objectifs des Groupes.

Selon la norme IAS 19, le taux d’actualisation retenu pour la valorisation des engagements sociaux doit être choisi « par référence à un taux de rendement […] du marché des obligations de sociétés de haute qualité sur un horizon de maturité cohérent avec la maturité des régimes ».

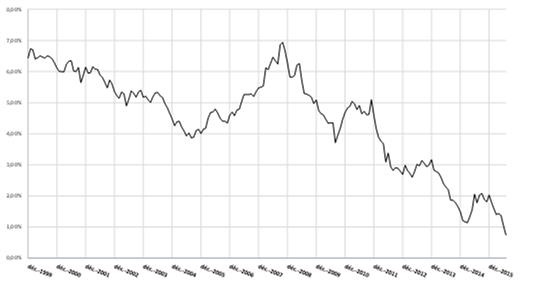

Ainsi, l’évolution au cours du temps du taux d’actualisation des flux de passif est en lien direct avec l’évolution des marchés financiers. La baisse des taux observée depuis plusieurs années sur les marchés financiers a eu comme impact la baisse progressive des taux d’actualisation et donc, de manière mécanique, la hausse de la valorisation de la dette relative aux engagements sociaux (Defined Benefit Obligation (DBO)).

En fonction du niveau de couverture financière[2] de ces engagements et de leur sensibilité à la variation des taux d’intérêt, la provision est plus ou moins volatile ainsi que l’impact sur les fonds propres des assureurs.

Des interrogations sur le « bon niveau de couverture des engagements »

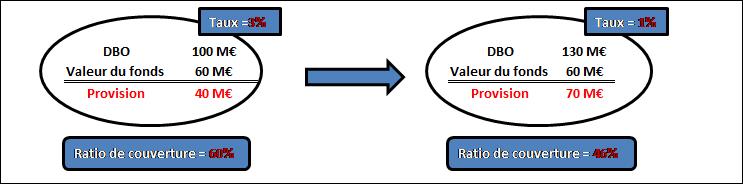

Dans l’exemple simplifié présenté ci-dessous, la baisse du taux d’actualisation de 3% à 1% conduit, en considérant une duration des engagements de 15 ans, à une augmentation de la DBO de 30 M€ (soit 30% de la dette initiale).

En supposant la valeur du fonds insensible à cette variation[3], cela conduit alors à une diminution du ratio de couverture de 14 points.

Les entreprises s’interrogent chaque année sur leur stratégie de couverture financière des engagements sociaux. Des réflexions à double niveau sont habituellement menées sur :

- l’intérêt global de l’opération d’externalisation des engagements de retraite,

- le montant des primes à verser pour optimiser l’opération d’externalisation.

Le montant des primes à verser est souvent déterminé afin de maintenir un certain niveau de couverture de l’engagement brut (DBO), entre 50% et 70%. La volatilité des taux d’intérêt et leur impact sur le ratio de couverture doivent aussi entrer en ligne de compte.

Les modèles stochastiques pour anticiper les évolutions des taux de couverture

Pour émettre un avis sur le niveau de couverture optimal, des études stochastiques ont été menées afin d’anticiper le niveau des taux obligataires dans le futur et de mesurer l’impact de ce taux sur les ratios de couverture, en fonction de la sensibilité du fonds de couverture.

Un indice de référence de taux de rendement d’obligations émises par des entreprises privées, de bonne qualité. A partir de l’historique de cet indice, la première étape consiste à calibrer et construire un modèle de régression permettant de simuler le niveau de cet indice dans le futur dans de nombreux scénarios, prenant ainsi en compte l’incertitude liée à la fluctuation des marchés financiers au quotidien.

Le modèle retenu est un modèle de régression linéaire avec prise en compte d’un aléa indexé sur la volatilité de l’indice calibrée à partir de l’historique. Il permet de prendre en considération la baisse continue des taux observée ces dernières années tout en captant la fluctuation quotidienne des marchés.

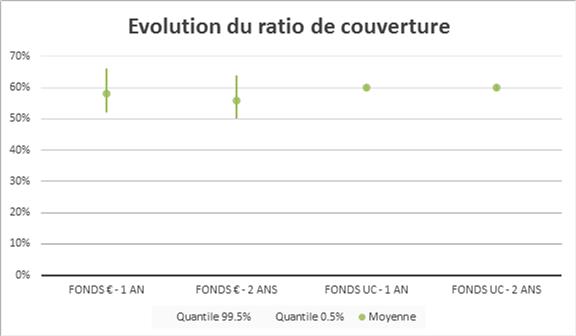

Notre étude est réalisée pour un régime ayant des engagements futurs sur une durée moyenne de 15 ans et un ratio de couverture initial de 60 %.

Deux scénarios ont été étudiés pour l’externalisation réalisée auprès d’un assureur :

- Scénario 1: Fonds « 100 % € » supposé insensible à la variation des taux d’intérêt pour l’entreprise,

- Scénario 2: Fonds « UC Obligataires », investi en unités de compte obligataires de sensibilité 13 ans, légèrement inférieure à celle du passif ;

A 1 an, le taux de couverture pourrait diminuer de 8 % dans un fonds en euros (passage de 60 % à 52 %)

Les résultats obtenus sont présentés dans le graphe ci-dessous.

C’est dans le scénario 1 de la couverture par un fonds en euros que la volatilité du taux de couverture est la plus forte. Lorsque les taux varient, le niveau de DBO est directement impacté alors que le niveau du fonds de couverture reste stable. Ainsi, d’après les projections stochastiques de taux à long terme, au bout d’un an, le ratio de couverture pourrait osciller entre 52 % et 66 %. A 2 ans, l’incertitude reste stable (variation possible de 14 % du ratio), avec un ratio moyen en baisse à 56 % au lieu de 58 %.

En revanche, lorsque le fonds de couverture varie avec les taux dans le même sens que l’engagement, grâce à un investissement en unités de compte sur des supports obligataires, le ratio de couverture est assez stable, il oscille entre 59 % et 61 %.

Les modèles stochastiques pour anticiper les évolutions des taux de couverture

Cette étude met en lumière la forte volatilité du ratio de couverture en fonction du niveau des taux obligataires et de la sensibilité du fonds de couverture en fonction de sa composition. Si la composition du fonds peut limiter la volatilité de la provision, la stratégie financière doit aussi reposer sur les espérances de rendement souhaitées.

A la liste des questions liées au pilotage des actifs de couverture d’un régime, le contexte de taux bas et volatile conduit à ajouter les interrogations suivantes :

- Quel est le niveau optimal de ratio de couverture, à quel taux d’actualisation ?

- Faut-il continuer de piloter avec un ratio de couverture cible ?

- Faut-il sortir des fonds euros classiques pour les unités de compte, afin d’aligner les sensibilités du passif et de l’actif ? Quelles sont les opportunités en termes de rendement financier ?

Les principaux avantages et inconvénients à l’externalisation sont rappelés ci-dessous :

| Avantages à l’externalisation des engagements sociaux | Inconvénients à l’externalisation des engagements sociaux |

| Provisions constituées par l’entreprise non déductibles du résultat imposable.

Prime versée à l’assureur déductible du résultat imposable l’année du versement, à hauteur du montant externalisé et dans la limite du montant des engagements.

Intérêts sur les fonds gérés par l’assureur non soumis à l’impôt sur les sociétés (contrairement aux intérêts financiers réalisés sur les provisions constituées par l’entreprise). Pour les entreprises faisant appel public à l’épargne, comptabilisation favorable des rendements attendus sur les actifs externalisés au titre de la norme comptable IAS 19, ce qui peut diminuer la charge de retraite pour l’entreprise. La gestion financière mise en place par l’organisme d’assurance est a priori plus adaptée aux engagements sociaux (gestion à plus long terme) et doit permettre de dégager des suppléments de revenus financiers. Le risque viager peut être transféré à l’assureur, lorsque le contrat d’assurance le prévoit et le coût est raisonnable, neutralisant ainsi pour l’entreprise les effets financiers de l’allongement non anticipé de l’espérance de vie. La volatilité de la provision peut être réduite en fonction de la composition du fonds et de sa sensibilité. Les droits des salariés sont sécurisés en cas de transfert à un organisme assureur, du fait de la réglementation prudentielle spécifique à ces organismes et d’accords spécifiques passés entre l’entreprise et son assureur. Les textes français législatifs les plus récents et les pratiques européennes incitent, voire rendent obligatoires, l’externalisation des passifs sociaux. |

Besoin de trésorerie pour effectuer le versement de la prime.

Prestations imposées au moment du versement en cas d’externalisation. Avantage par rapport à l’option sur le financement interne ? (taux de 12% / 24%) Les diverses contributions (de type « Fillon ») sur les cotisations versées aux organismes d’assurances ou sur les rentes versées peuvent rendre moins intéressantes financièrement les opérations d’externalisation. Le transfert « intégral » de la dette n’est pas toujours possible ce qui rend nécessaire un suivi périodique des engagements. Les coûts de gestion (technique et financière) des organismes assureurs et des intermédiaires peuvent être élevés dans certains cas. Le transfert des actifs constitués chez un organisme d’assurance vers un autre peut s’avérer difficile (et coûteux) si le contrat d’assurance ne prévoit pas des dispositions spécifiques. Situation de surplus possible en cas de remontée des taux. Si le fonds est investi en Unités de Comptes (UC), le risque financier pèse sur le souscripteur.

|

[1] Cf. Baromètre 2016 GALEA : Les engagements retraite des groupes du CAC40. La provision des avantages au personnel s’établit à 83 milliards d’euros fin 2015 pour les entreprises du CAC 40, ce qui représente 9% des capitaux propres. La dette globale s’établit à 205 milliards d’euros, le taux de financement des régimes s’établit à 60% en moyenne.

[2] Le taux de couverture financière ou taux de financement est le rapport entre le montant du fonds de couverture externalisé auprès d’un assureur et le montant de l’engagement brut actuariel (ou DBO).

[3] Les fonds de couverture les plus fréquemment choisis auprès des assureurs français sont des fonds « en euros », ils sont sécurisés car l’assureur garantit une revalorisation annuelle minimum. Ces fonds sont composés principalement d’obligations, leur valorisation est établie en valeur nette comptable, ce qui les rend peu sensible à la variation des taux obligataires. L’organisme d’assurance porte le risque de taux d’intérêt.