L’EIOPA (European Insurance and Occupational Pensions Authority) publie tous les mois une courbe des taux sans risque utilisée pour l’actualisation des flux futurs dans le cadre de l’évaluation des provisions techniques sous le référentiel Solvabilité 2 (ou Best Estimate).

Cette courbe des taux est particulièrement suivie par les assureurs Vie compte tenu de l’importance du lien qui existe entre leurs passifs et leurs actifs. Le niveau des taux d’intérêt affecte d’une part la valeur des actifs au travers notamment de la valeur de marché des obligations et d’autre part la valeur des passifs au travers de l’actualisation, l’inflation, le taux technique et la participation aux bénéfices.

En Assurance Vie, les changements de niveau de la courbe des taux induisent de multiples et complexes variations sur le bilan prudentiel et le capital de solvabilité requis.

Galea propose ici une analyse des taux spots[1] ainsi qu’une comparaison des taux forwards[2] au 30/09/2021. La courbe des taux EIOPA analysée dans un premier temps est celle sans correction pour volatilité (Volatility Adjustment ou VA). La courbe des taux spots EIOPA avec correction pour volatilité est également présentée. Cette analyse permet aux assureurs de préparer l’atterrissage de leur ratio de couverture à fin 2021.

- Niveau des taux spots au 30/09/2021 (taux EIOPA sans correction pour volatilité)

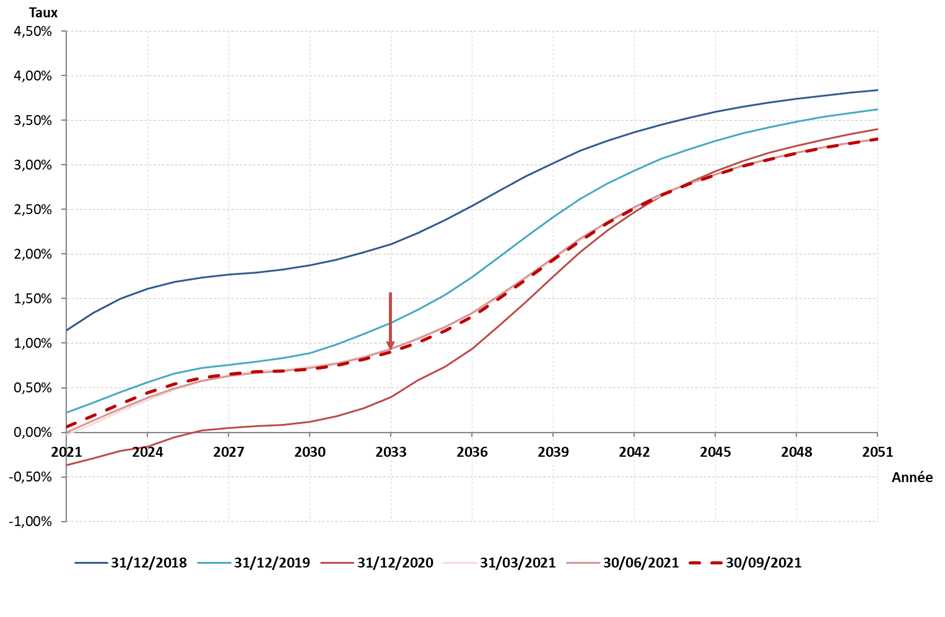

Depuis fin 2018, on observait des taux spots négatifs pour des maturités de plus en plus longues. Alors qu’au 31/12/2020, les taux spots étaient négatifs pour les maturités inférieures à 21 ans, ceux-ci sont négatifs « seulement » pour les maturités de huit ans et moins au 30/09/2021.

Le premier semestre 2021 était marqué par une remontée des taux, résultant, en partie, d’une anticipation de l’augmentation de l’inflation. Après une amélioration des taux spots progressive sur les quatre premiers mois de l’année 2021, les taux ont ensuite légèrement diminué jusqu’à fin juillet. A fin septembre, les taux spots remontent notamment sur les maturités inférieures à 15 ans. En cette fin de troisième trimestre 2021, pour les maturités allant jusqu’à 30 ans, la courbe est translatée d’en moyenne 39 bps au-dessus de la courbe à fin 2020, pour atteindre un niveau légèrement supérieur à ceux des courbes au 31/03/2021 et 30/06/2021 mais toujours inférieur à celui de la courbe au 31/12/2019.

Cette hausse des taux est également observée sur les indices obligataires français d’état et les indices obligataires d’entreprise.

Les figures ci-dessous présentent d’une part les courbes des taux spots EIOPA entre le 31/12/2018 et le 30/09/2021, d’autre part les courbes spots EIOPA à chaque arrêté mensuel de 2021.

Figure 1 – Comparaison des courbes des taux spots EIOPA entre le 31/12/2018 et le 30/09/2021 (sans correction pour volatilité)

Figure 1 – Comparaison des courbes des taux spots EIOPA entre le 31/12/2018 et le 30/09/2021 (sans correction pour volatilité)

Figure 2 – Comparaison des courbes des taux spots EIOPA entre le 31/12/2020 et le 30/09/2021 (sans correction pour volatilité)

- Niveau des taux spots au 30/09/2021 (taux EIOPA avec correction pour volatilité)

Concernant les taux spots avec correction pour volatilité, la tendance est similaire avec une amélioration des taux en 2021. Alors qu’au cours de l’année 2020, le niveau de la correction pour volatilité avait fortement fluctué (+ 40 bps à fin mars par rapport au 31/12/2019, avant de retrouver au 31/12/2020 le même niveau qu’au 31/12/2019), la correction pour volatilité est relativement stable sur l’année 2021 et est très faible au 30/09/2021 (3 bps). Pour mémoire, l’ajustement pour volatilité est une technique d’atténuation de l’effet de la volatilité à court terme des spread obligataires sur la solvabilité des assureurs de garanties long-terme.

A fin septembre, la correction pour volatilité est réduite de 4 bps et la courbe des taux est translatée à la hausse d’environ 35 bps par rapport à la courbe au 31/12/2020.

La figure ci-dessous présente les courbes des taux spots EIOPA avec correction pour volatilité entre le 31/12/2018 et le 30/09/2021.

Figure 3 – Comparaison des courbes des taux spots EIOPA entre le 31/12/2018 et le 30/09/2021 (avec correction pour volatilité)

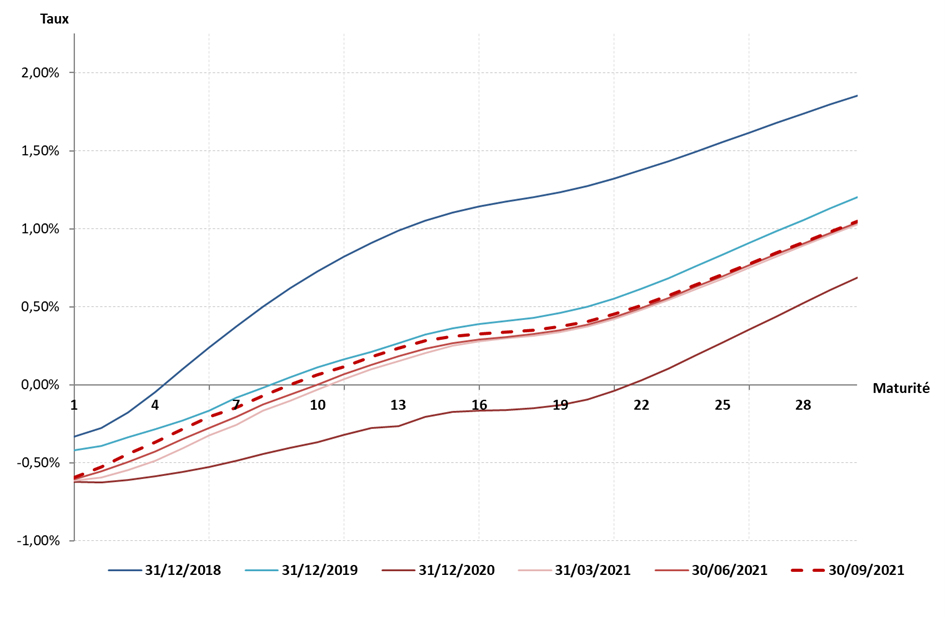

- Niveau des taux forwards au 30/09/2021 (sans correction pour volatilité)

La figure ci-dessous présente les courbes des taux forwards de maturité dix ans issues des courbes EIOPA entre le 31/12/2018 et le 30/09/2020. Pour rappel, les taux forwards de maturité dix ans représentent une estimation des taux de rendement des futures obligations investies au pair de maturité dix ans pour chaque année future.

Au 30/09/2021, les taux forwards dix ans augmentent sur les 20 premières années par rapport au 31/12/2020, mais restent à des niveaux très faibles. A noter aussi que plus aucun taux forward 10 ans n’est négatif, ce qui risque de stimuler le niveau des rendements projetés et issus des réinvestissements comparé à fin 2020.

Figure 4 – Comparaison des courbes des taux forwards 10 ans entre le 31/12/2018 et le 30/09/2021 (sans correction pour volatilité)

Lecture du graphique : A partir de la courbe des taux spots au 30/09/2021, le taux de placement espéré pour l’année 2033 à un horizon 10 ans est de 0,91 % (repéré par la flèche sur le graphique ci-dessus). Le taux de placement sans risque à 10 ans pour 2033 était estimé à 1,23 % à partir de la courbe des taux au 31/12/2019.

Après une année 2020 marquée par la crise sanitaire qui s’est traduite par une forte baisse et une forte volatilité des taux, les taux spots EIOPA remonte en 2021. Cette remontée peut s’expliquer en partie par l’anticipation de l’augmentation de l’inflation, suite aux nombreuses liquidités injectées dans les marchés pour face faire à la crise sanitaire encore non dépensées. Autre point à retenir à fin septembre, celui de la correction pour volatilité qui est de plus en plus basse (3 bps). L’impact pour les assureurs qui l’utilisent sera moins important que les années précédentes si cette tendance se confirme sur le dernier trimestre de l’année.

En cette saison des exercices ORSA pour un bon nombre d’organismes d’assurance, il est fondamental d’analyser l’évolution des indicateurs financiers depuis le 1er janvier 2021. Les assureurs Vie auront tout intérêt à intégrer des scénarios adverses en ce qui concerne le comportement des taux d’intérêt pour le futur : baisse continue des taux, scénario désormais bien connu des assureurs mais aussi un scénario de remontée brutal. Outre les analyses présentées ici, d’autres indicateurs économiques et financiers, pouvant agir sur le niveau des prestations futures intégrées au Best Estimate, sont également à analyser. L’indice CAC 40 par exemple connait cette année une de ses plus fortes croissances depuis 20 ans se hissant à son plus haut niveau depuis 2000. Une multitude d’indicateurs est disponible et représenté sur le site de Galea au travers de tableaux de bord.

Les organismes pourront également s’appuyer sur les nombreuses et récentes publications de l’EIOPA pour identifier des scénarios ORSA pertinents : risque climatique, impact de la crise sanitaire, stress test assurances, stress tests des fonds de pensions etc.

[1] Pour une maturité donnée, le taux spot est le taux annualisé que l’on considère comme le taux actuellement en vigueur pour une transaction obligataire immédiate.

[2] Les taux forwards sont les taux prévisionnels d’emprunt ou de placement, pour des périodes futures, implicites dans les taux spots aujourd’hui.