Etat des lieux 2016 de l’application des mesures d’atténuation des fonds propres réglementaires S2

Contexte

Depuis le 1er janvier 2016, les entités d’assurance sont soumises au nouveau régime prudentiel Solvabilité 2. Ce changement d’environnement a entraîné un durcissement important des contraintes réglementaires, le ratio de Solvabilité moyen du marché français ayant chuté d’un tiers.

Dans ce contexte, la Commission Européenne a mis en place une série de dispositif permettant d’atténuer le choc pour les acteurs du secteur. Ces mesures incluent :

- Des clauses transitoires permettant de lisser le passage de Solvabilité 1 à Solvabilité 2

- Des mesures dérogatoires permettant sous condition de bénéficier de façon permanente de condition favorable pour le calcul des fonds propres ou du SCR

- Des régimes spécifiques permettant soit de comptabiliser des éléments de fonds propres additionnels, soit de redéfinir les modalités de calcul du SCR

- La possibilité pour une Autorité de contrôle de suspendre les exigences de Solvabilité 2 sur l’ensemble d’un pays en cas de crise majeure (catastrophe naturelle, défaut souverain…)

Ces différentes mesures ont été déployées par les acteurs de l’assurance. Un an après l’entrée en vigueur de Solvabilité 2, deux documents permettent d’analyser l’impact sur la solvabilité du marché. Les instances européennes, via l’EIOPA, ont produit une analyse de synthèse de l’application de ces mesures à l’échelle de l’Europe (https://eiopa.europa.eu/Publications/Responses/EIOPA-BoS-16-279_LTG_REPORT_2016.pdf). L’ACPR, dans sa conférence du 16 juin a analysé leur déploiement en France (https://acpr.banque-france.fr/etudes/discours-et-interventions/conferences-de-lacpr.html).

Principaux enseignements

Les éléments fournis aboutissent à deux conclusions paradoxales : les mesures transitoires et dérogatoires sont globalement peu utilisées, mais elles ont impact majeur sur la solvabilité du marché.

Cette contradiction s’explique par le fait que les entités ayant validés ces dispositifs sont généralement de grande taille, et bénéficient d’un gain très important.

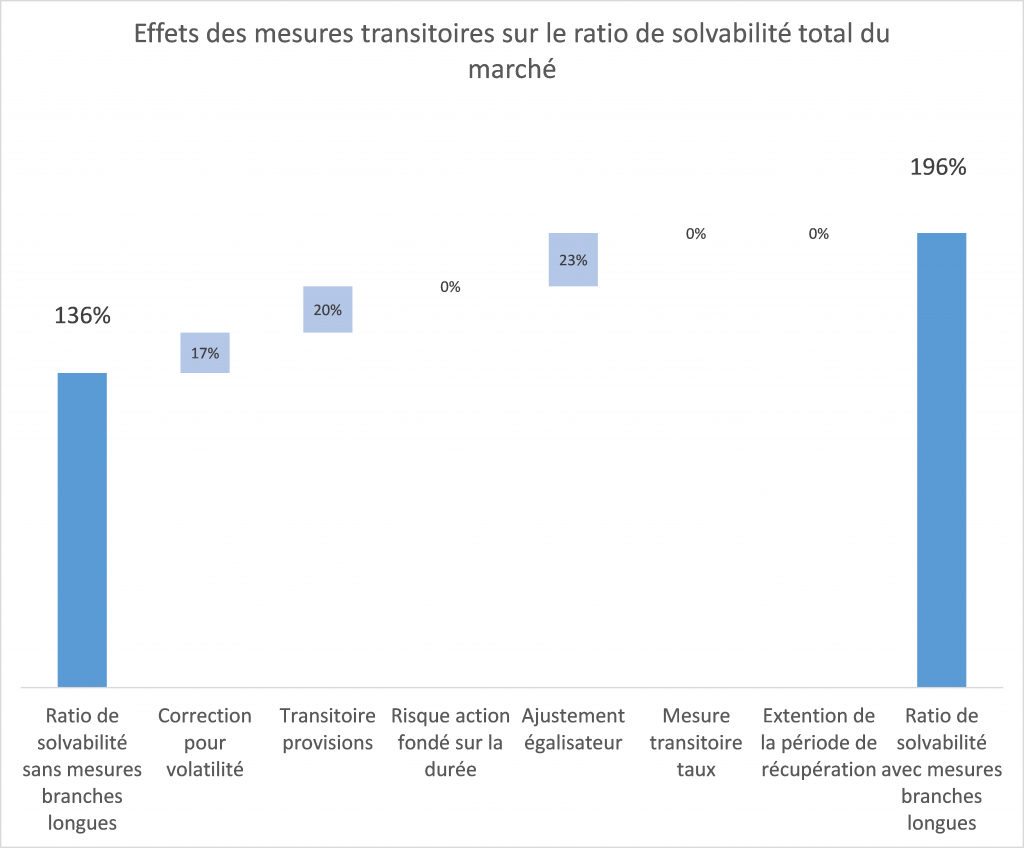

- Les différentes mesures transitoires, dérogatoires et les régimes spécifiques conduisent à réduire de façon drastique les exigences de solvabilité. Sur le marché européen, elles conduisent au moins à doubler le ratio de solvabilité :

- Les seules mesures transitoires et dérogatoires aboutissent à améliorer le ratio de solvabilité du marché de 136% à 196% à l’échelle de l’Europe.

- Les assureurs utilisant des modèles internes ou des USP ne sont pas tenus de communiquer leurs SCR en formule standard. L’impact de ces dispositifs n’est donc pas public.

- En l’absence de ces mesures, environ 60 entités ne respecteraient pas les exigences réglementaires, dont trois qui apparaîtraient en fonds propres négatifs.

- Dans la majorité des cas, l’utilisation d’une mesure transitoire ou dérogatoire nécessite l’accord de l’Autorité de contrôle. Dans la pratique, celles-ci se sont montrées prudentes, et le nombre de dossiers validés est aujourd’hui très bas. La plupart des dispositifs concernent aujourd’hui moins de vingt structures en France, et quelques dizaines au plus sur toutes l’Europe.

Les mesures transitoires, dérogatoires et les régimes spécifiques

La mesure transitoire sur les provisions

Cette mesure permet aux assureurs de lisser dans le temps l’écart entre les provisions sociales et les provisions Solvabilité 2.

- Cette mesure était très attendue par les assureurs vie pour lesquels les provisions Solvabilité 2 sont structurellement plus coûteuses. Au final, 90% des dossiers validés concernent effectivement des entités vie.

- Au final, relativement peu d’entités (154 sur toute l’Europe) ont pu valider ce dispositif. La pratique varie énormément d’un pays à l’autre, certains régulateurs apparaissant circonspects. En France, seuls 15 dossiers ont aboutis.

- Le gain pour les entités ayant fait approuver la mesure est fort : plus 68 points de ratio de solvabilité en moyenne.

La mesure transitoire sur les taux

Cette mesure permettait en théorie aux assureurs de lisser dans le temps l’écart entre les taux d’actualisation sociaux et prudentiels. Dans la pratique, elle n’est quasi pas utilisée : cinq dossiers validés sur toute l’Europe. Sur le marché français, elle ne présentait guère d’intérêt, les taux d’actualisation des comptes étant fortement conservateurs.

La correction pour volatilité

Cette mesure permet d’actualiser les provisions à un taux légèrement plus élevé que le taux sans risque, ce qui réduit ces provisions et augmente donc les fonds propres. Dans la plupart des pays européens (dont la France) elle est utilisable sans condition ni limite de durée, ce qui en fait la mesure la plus utilisée (environ 44% du marché français y a recours).

En contrepartie, le gain en termes de ratio de solvabilité est relativement faible. Pour les branches longues, le gain peut être plus substantiel (en moyenne, 34 points de ratio de solvabilité).

Le risque action fondé sur la durée

Cette mesure permet d’appliquer un risque action réduit, sans limite de durée. Elle n’est accessible que sous des conditions fortes (duration très longue, gestion des actions dans une optique de très long terme).

Dans la pratique, les critères s’avèrent trop contraignants et seul un dossier a pu aboutir sur toute l’Europe.

L’ajustement égalisateur

Cette mesure permet d’utiliser un taux d’actualisation sensiblement plus élevé sous contraintes fortes (duration très longue, adossement actif/passif quasi optimal). Là aussi, les critères s’avèrent quasiment impossibles à respecter et seuls des entités espagnols et britanniques (proposant des produits très spécifiques) ont pu faire aboutir leurs dossiers.