Cet article a été rédigé à partir d’un document d’analyse réalisé par l’ACPR et publié en mars 2017.

Les contours de l’exercice

En 2016, EIOPA a lancé un troisième exercice de stress tests afin de tester la résilience du marché européen de l’assurance à des évolutions négatives des marchés. Dans un environnement de taux bas, l’exercice a été axé autour des risques de taux supportés par les assureurs vie. Au total, 236 organismes – dont 17 français – appartenant à 30 pays différents de l’espace économique européen ont participé à l’exercice EIOPA, couvrant 77% des provisions techniques vie. L’ACPR a complété le périmètre retenu pour l’exercice de l’EIOPA avec 17 organismes supplémentaires afin d’étendre l’analyse à la quasi-totalité du marché de l’assurance-vie français et atteindre 90% des provisions techniques vie du secteur.

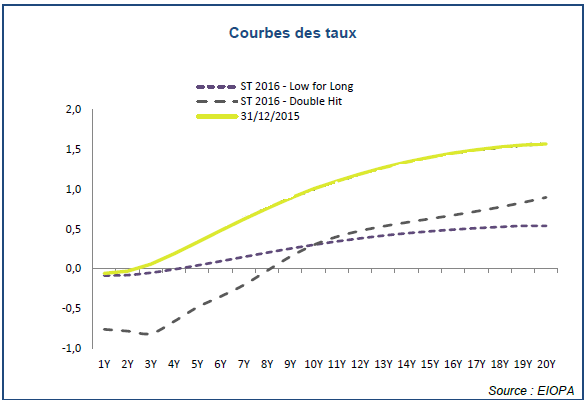

L’exercice se constituait de scénarios de chocs à appliquer sur les comptes au 31 décembre 2015. Voici les scénarios de chocs testés :

- Scénario « Low-for-long yield» (LY) : aplatissement de la courbe des taux, signe de taux bas durable ;

- Scénario « Double hit» (DH) : choc simultané sur les taux d’intérêt et les valeurs d’actifs conduisant à une augmentation des spreads.

Voici les courbes considérées dans ces 2 scénarios :

Situation initiale des assureurs

La situation initiale ayant servi de référence à l’exercice de stress tests 2016 correspond à la situation des organismes au premier jour d’application de la réglementation Solvabilité II (1er janvier 2016).

Le bilan prudentiel

En agrégeant les bilans des organismes français, les entreprises françaises semblent détenir une part plus faible d’actifs en représentation d’UC (13% contre 18% pour la moyenne européenne), et donc de fait une part plus importante d’obligations (60% contre 47% au niveau européen) en face des contrats en euros.

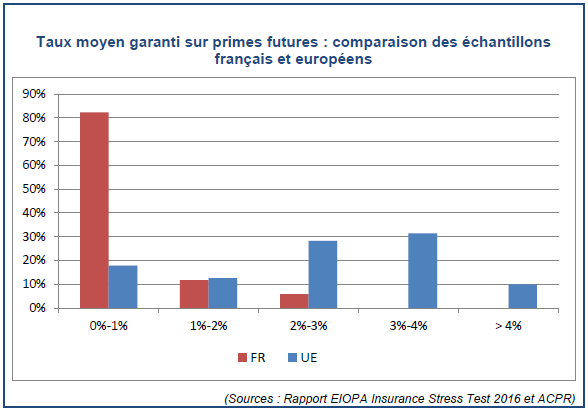

Côté passif, la vaste majorité des provisions techniques des assureurs français est constituée de provisions techniques vie hors UC (85% des provisions techniques contre 75% au niveau européen). Les taux garantis des contrats gérés par les entreprises françaises sont particulièrement faibles par rapport à ceux de l’échantillon étudié dans le rapport EIOPA :

- 68% des encours sur primes futures présentent des taux garantis inférieurs à 0,5% dont près de 40% sans garanties ;

- Seuls 6% des encours de l’échantillon offrent des taux moyens garantis supérieurs à 2%.

Les exigences règlementaires

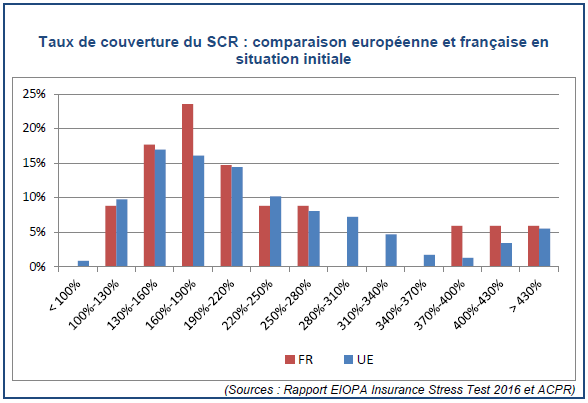

Au 1er janvier 2016, le taux de couverture du SCR (Fonds Propres éligibles/SCR) des organismes français est quasiment égal à la moyenne européenne (198% en France contre 196% en UE avec le paquet branches longues). En termes de répartition, on observe quelques disparités sur le graphique ci-dessous :

Sur le marché français, on distingue :

- Une part plus importante d’assureurs de solvabilité moyenne (160% à 190%), sensibles à une éventuelle nouvelle crise financière ;

- Une part plus faible d’assureurs de ratio supérieur à 280%.

Les organismes français se distinguent de leurs homologues européens par la faiblesse de leurs fonds propres de Tier 1, qui ne représentent que 79% de leurs fonds propres éligibles contre 90% pour la moyenne européenne. La part des autres fonds propres est plus importante en France, le marché français ayant en effet plus recours à l’émission de dettes subordonnées que leurs homologues européens.

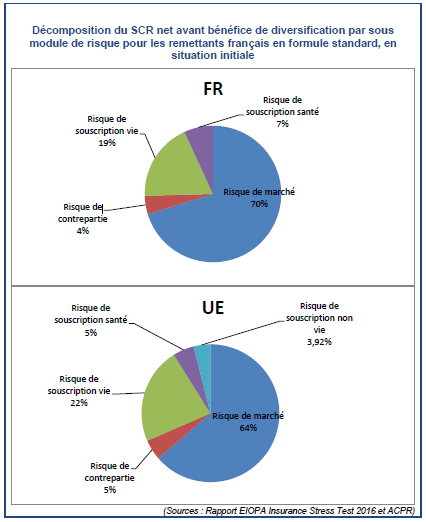

En ce qui concerne la décomposition par risque, les organismes vie et mixtes de l’échantillon français se distinguent de ceux de l’ensemble de l’Union européenne par l’importance du sous-module risque de marché (70% contre 64% pour la moyenne européenne) et la faiblesse de leur risque d’assurance. La somme des modules de risques, désignée par « SCR net avant bénéfice de diversification » est ainsi répartie suivant l’ensemble des modules de risque nets :

L’impact de l’utilisation des mesures du paquet branches longues et transitoires

Alors que le niveau de couverture du SCR est équivalent en France à la moyenne européenne, ce même taux de couverture, calculé sans les mesures de paquet branches longues, montre un marché français plus résilient que plusieurs autres marchés en Europe, qui ne peuvent pour certains couvrir leurs charges en capital que grâce à ces mesures.

Résultats des stress tests

Pour cet exercice, le SCR ainsi que les fonds propres ne sont pas réévalués après l’application des chocs. L’impact des scénarios sur le marché a donc été évalué en observant l’effet sur :

- le ratio d’actifs sur passifs, la couverture des engagements étant un indicateur de la résilience des entreprises,

- et/ou l’excédent d’actifs sur passifs, ramené au total des actifs ou au total des passifs (indicateur de l’impact des chocs sur le bilan).

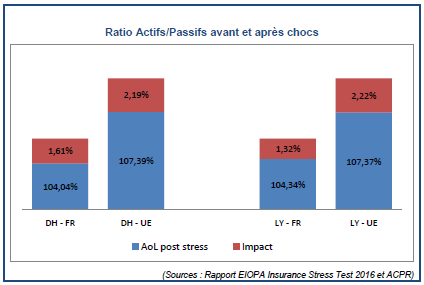

Le graphique ci-dessous illustre la baisse de la couverture des passifs par les actifs dans les 2 scénarios de chocs, sur le marché français et sur le marché européen :

Le ratio Actifs/Passifs (AoL) montre un impact sur le marché français plus limité qu’au niveau européen :

- Scénario « double hit» : 1,61% pour la France, contre 2,19% pour l’UE.

- Scénario « low-for-long yield» : 1,32% pour la France, contre 2,22% pour l’UE.

L’impact plus faible du scénario « double hit » est à rapprocher de la faible part d’UC détenue par les organismes français par rapport à la moyenne européenne ; et l’impact plus faible du scénario « low-for-long yield » est à mettre en regard avec le fait que les garanties de taux sur les contrats d’assurance-vie en France sont moins élevées que dans le reste de l’Europe.

Le graphique ci-dessous illustre la baisse de l’excédent d’actifs sur passifs dans les 2 scénarios de chocs, sur le marché français et sur le marché européen :

Par rapport aux effets sur les ratios actifs / passifs, les variations constatées avant et après choc sur ce nouvel indicateur sont différentes en valeur mais les effets sous-jacents sont les mêmes. L’impact sur l’excédent d’actifs sur passifs est en revanche légèrement plus important sur le marché français qu’au niveau européen :

- Scénario « double hit» : -32% pour la France, contre -29% pour l’UE.

- Scénario « low-for-long yield » : -22% pour la France, contre -18% pour l’UE.

Par ailleurs, il est intéressant de noter que le rôle joué par les mesures du paquet branches longues après chocs s’avère inférieur en France en comparaison de l’ensemble des participants à l’exercice EIOPA.

Conclusion sur la résilience du marché

Les résultats de l’exercice de stress tests EIOPA 2016 montrent une assez bonne résilience du marché tant à l’échelle européenne qu’en France. Ils illustrent également que les organismes français semblent être moins dépendants des mesures du paquet branches longues que la moyenne européenne pour couvrir leur SCR.

La majorité des contrats gérés par les assureurs français affichent des taux garantis proches de 0% et laisse donc une forte marge de manœuvre aux assureurs pour piloter les taux servis annuels, tel que cela est retranscrit dans les projections permettant d’évaluer les Best Estimates.

Suite à cet exercice, et conformément aux recommandations formulées par EIOPA en décembre 2016, l’ACPR reste vigilante sur les conséquences de l’environnement de taux bas pour le marché de l’assurance-vie français, en particulier pour les organismes les plus vulnérables. Une attention particulière est portée à la prise en compte des décisions stratégiques arrêtées fin 2016 en termes de taux garantis et de politique de participation aux bénéfices ou de distribution de dividendes, ainsi qu’aux hypothèses de modélisation des engagements des organismes dans le calcul de Best Estimate, et enfin à l’évaluation au niveau groupe de l’impact des vulnérabilités identifiées au sein d’un organisme solo.

Par rapport au document d’analyse de l’ACPR, certains points ont été omis, comme par exemple l’analyse transversale de l’échantillon français. Pour toute information supplémentaire, ce document est disponible ici : https://acpr.banque-france.fr/fileadmin/user_upload/acp/publications/analyses-syntheses/201703-AS77-stress-tests-eiopa.pdf.

Les consultants de GALEA & Associés restent disponibles pour échanger sur ces sujets.