Justifiée par les politiques européennes menées depuis la crise de 2008, la baisse des taux d’intérêt des emprunts d’Etat long terme persiste à un niveau très bas avec un taux de l’OAT 10 ans en dessous de 1% depuis 4 ans et un taux TEC 10 ans dorénavant négatif. Cette baisse des taux n’est pas sans conséquences pour le marché de l’assurance vie et ses fonds en euros dont le rendement constitue l’essentiel de leur rentabilité et permet d’honorer a minima les taux garantis à leurs clients.

Pour faire face à cette situation, les organismes d’assurance ont porté leur attention sur les 3 axes suivants : « la politique de revalorisation de la rémunération des polices d’assurance-vie, les conditions financières des souscriptions nouvelles dans le respect des obligations de conseil et la politique d’investissement »[1]. Ces actions ont-elles été payantes ? Faut-il les renforcer ?

Quel Bilan pour 2018 ?

Ces dernières années, les fonds en euros ont vu leur revalorisation (nette de frais de gestion) passer de 2,8% en 2013 à 1,8% en 2018[2]. Cette baisse de rémunération provient de la baisse du rendement des actifs des assureurs (de 3,5% en 2013 à 2,7% en 2018 pour les 16 principaux acteurs d’assurance vie du marché français[3]). La revalorisation des fonds en euros a été maintenue en 2018 au même niveau que 2017 malgré une baisse du rendement des actifs de 24 points de base sur l’année 2018 (le rendement des actifs s’élevait à 2.91% en 2017). La hausse de l’inflation qui s’élève à 1,8% en 2018 (contre 1% en 2017) a certainement incité certains assureurs à maintenir leur revalorisation de sorte que le rendement « réel » (ie. net d’inflation) des fonds ne devienne pas négatif.

Parallèlement, les organismes ont doté leur réserve de participation aux bénéfices (passant de 1,4 % des encours d’assurance-vie en euros fin 2011 à 4,3 % fin 2018 pour les principaux assureurs) mais pas aussi fortement qu’en 2017.

En 2018, les assureurs ont donc réussi à amortir la diminution du rendement initié par la baisse des taux. Cependant dans un scénario de taux durablement bas et une augmentation de l’inflation, il s’avèrera difficile pour les organismes assureurs de justifier d’une faible revalorisation des contrats tout en dotant leurs provisions. L’assurance vie est en concurrence avec d’autres catégories de placements financiers notamment les compte de dépôts à vue ou encore les livrets A. L’enjeu commercial des assureurs est de maintenir des niveaux de revalorisation attractifs des fonds en euros ce qui nécessite une gestion très active de leurs rendements.

Des baisses de taux sont encore à prévoir

Les dernières actualités présagent d’une nouvelle dégradation du contexte économique. La BCE parle ouvertement de baisser les taux d’intérêt et cela peut être dès septembre 2019 et voire plusieurs baisses des taux sur l’année 2020. Etablis contractuellement, les taux garantis ne peuvent pas être abaissés, aussi les rendements des investissements pourraient ne plus suffire à faire face à leurs engagements auprès des assurés.

En effet, le taux technique moyen[4] des contrats individuels en assurance vie se situe aux alentours de 0,43% en 2018. Ce taux semble représenté une faible contrainte, mais en réalité 18 organismes français affichent un taux technique moyen supérieur à 1,5%. Ce taux reste élevé compte tenu de l’environnement économique et cela, malgré une baisse initiée par les affaires nouvelles de ces dernières années. En effet en développant leurs affaires nouvelles sur les fonds en euros, les organismes baissent mécaniquement leur taux technique moyen en proposant des taux techniques plus faibles que les années précédentes, or parallèlement ils augmentent leur risque de rachat et leur besoin en solvabilité. En plus d’augmenter les souscriptions avec des taux techniques très bas, depuis plusieurs années les assureurs réorientent fortement leur collecte vers plus d’unités de compte (UC).

Une collecte orientée sur les fonds en unités de compte en constante progression

Réorienter la collecte vers les unités de compte permet aux assureurs de se prémunir du risque de rachat sur les fonds en euros en cas de remontée des taux. Pour rappel une hausse des taux permettrait à un concurrent de proposer des garanties ou des placements aux rendements plus élevés ce qui entrainerait des rachats des anciennes garanties moins bénéfiques à un moment où parallèlement la vente des obligations pour honorer leur engagement (ie. payer la valeur de rachat du contrat) impliquerait de réaliser des moins-values. C’est d’ailleurs pour éviter ce scénario que la loi Sapin 2 a été votée en 2016. Celle-ci évite de faire face à des retraits massifs en cas de remontée brutale des taux d’intérêt. Evidemment, le meilleur scenario pour les assurés et les assureurs (et même de façon plus globale pour tous les citoyens) serait une sortie de crise accompagnée d’une remontée progressive des taux. Mais les annonces des dirigeants européens sous-entendent que ce ne sera pas le cas dans les prochains mois ni dans l’année à venir.

Les assureurs ont continué en 2018 ce qu’ils avaient déjà initié les années précédentes à savoir un développement de la collecte vers les supports en unités de compte. En 2018, la collecte nette sur les supports en unités de compte résulte non seulement du niveau de collecte brute sur ces supports mais aussi des arbitrages entre le support en euros et les supports en unités de compte en faveur des unités de compte. D’une manière générale, la collecte en assurance vie a fortement progressé en 2018 pour atteindre 20,1Md€. Celle-ci s’est orientée vers les unités de compte à travers une décollecte des fonds en euros de 1,2 Md€ en 2018 et une collecte de 21,3 Md€ sur les unités de compte. La part d’unités de compte dans la collecte brute s’élève à 30% en moyenne de 2017 à mi-2018. Ces niveaux étaient moindres sur la période 2011-2014 avec un niveau à 15% et en 2015-2016 avec un niveau à 22%. La collecte sur les unités de compte est en constante progression chez les assureurs. A noter que ce phénomène est moins marqué pour les bancassureurs dont la proportion d’unités de compte dans la collecte à stagner en 2018. Néanmoins, la proportion des encours en unités de compte dans le paysage de l’assurance vie est de l’ordre de 20%.

En résumé en 2018, les assureurs ont amorti la chute du rendement de leurs actifs, relancé la collecte en épargne et cela vers plus d’unités de compte, diminué légèrement le taux garanti moyen sur les fonds en euros. Mais qu’en est-il des années à venir ?

Une solvabilité à surveiller

L’Autorité Européenne des Assurances(EIOPA) a lancé en 2018 la quatrième campagne de stress tests à destination des assureurs européens. Pas moins de 42 groupes d’assurances représentant 75% des actifs du marché de l’assurance dans l’UE ont été soumis à des scénarios adverses pour tester leur résistance, dont 9 groupe français : AXA, BNP Paribas Cardif, Crédit Agricole Assurance, CNP, COVEA, Groupama, le groupe des Assurances du Crédit Mutuel, Sogecap et Natixis Assurances. Les stress tests ont été effectués sur la situation prudentielle à fin 2017 dont 2 scénarios concernent les taux d’intérêts : celui de la hausse des taux sans risque et de l’inflation combinée avec 20% de rachats instantanés et celui des taux bas prolongés combiné avec un choc de longévité (cela pèse particulièrement sur les rentes à taux garanti).

Le test confirme la sensibilité du secteur européen de l’assurance à ces deux scénarios : diminution du ratio agrégé de couverture du capital de solvabilité requis de 65 points au niveau européen dans le cas de taux bas prolongés d’une part et de 57 points au niveau européen dans le cas de la remontée des taux d’autre part.

Les actions à mener

Face à ce début d’année 2019 et des mois à venir, et afin de se prémunir de mauvaises surprises liées au contexte de baisse des taux, les organismes ont tout intérêt à évaluer leur solvabilité à chaque nouvelle courbe des taux diffusée mensuellement par l’EIOPA d’ici la fin 2019 et préparer un ORSA en conséquence (prolongation de baisse de taux bas, rachats, affaires nouvelles, développement d’unités de compte ou de nouveaux produits comme les nouveaux contrats eurocroissance proposés par la loi Pacte, etc.).

Tout au long de l’année 2018, l’ACPR a encouragé les organismes d’assurance à poursuivre les mesures préventives qu’ils ont déjà engagées au cours des dernières années. L’ACPR poursuivra en 2019 ce qu’elle a déjà initié en 2018 à savoir « la prévention des risques liés à toute recherche mal maitrisée de rendement » et la capacité « d’adaptation des modèles d’affaires des organismes assureurs. »

Pour illustration :

Voici le graphe des taux longs du gouvernement français depuis 1752 (graphique issu de travaux du chercheur David Le Bris publié en avril 2019 dans la lettre Vernimmen).

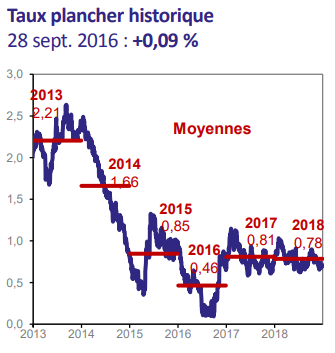

Ci-après les OAT 10 ans depuis 2013 (source FFA) dont les taux ont franchi la barre des 1% depuis 2014

Ci-dessous les valeurs quotidiennes des taux de l’échéance constante à 10 ans (TEC10) :

Source : Banque de France – Comité de Normalisation Obligataire

Références :

[1] Rapport annuel ACPR 2018

[2] Une assurance engagée dans un monde qui change – Bilan de l’année 2018 et perspectives 2019 – FFA

[3] Revalorisation 2018 des contrats d’assurance vie et de capitalisation – engagements à dominante épargne et retraite individuelle – ACPR – Analyses et synthèses

[4] Le taux technique défini par l’étude correspond au taux technique déclaré sur les contrats individuels, fixé par le code des assurances (A132-1), à partir duquel sont actualisés les engagements. Le taux servi par l’assureur ne peut lui être inférieur, ce qui constitue une contrainte pour l’assureur.