Les principaux organismes assureurs opérant sur le marché de la Retraite Supplémentaire d’Entreprise, ont communiqué le rendement de leur actif en euros pour l’année 2022.

L’étude qui suit dresse un état des lieux des taux de rendement 2022, et en propose une mise en perspective, dans un contexte marqué par une remontée inédite, depuis 40 ans, de l’inflation et des taux d’intérêt.

Le panel des 8 organismes assureurs interrogés, et qui ont communiqué leur taux de rendement pour l’exercice 2022, représente 88 % de la collecte en Retraite Collective, et 82% de la collecte sur les dispositifs collectifs à Cotisations Définies[1].

Le rendement moyen brut des actifs généraux se redresse

Après des années de baisse régulière, le taux de rendement brut moyen[2] s’inscrit cette année à la hausse (voir Tableau 1). Ce taux s’entend hors bonification liée aux produits souscrits (comme la proportion d’Unités de Compte, ou la mise en valeur du PERO). Ce sujet est abordé plus loin dans cet article.

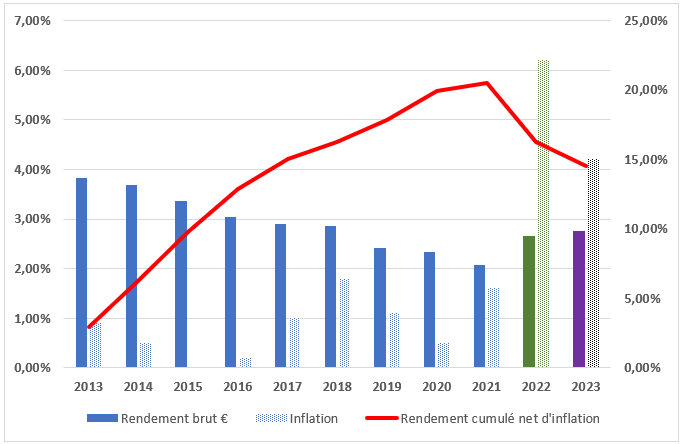

Le taux de rendement brut moyen (non pondéré) a ainsi perdu 1,30% sur la période 2015-2021, passant de 3,36% pour l’année 2015 à 2,06% pour l’année 2021. Le taux de rendement remonte à 2,64% pour l’année 2022, soit une hausse moyenne de près de 0,60% par rapport à l’année précédente. L’écart entre le meilleur et le moins bon taux s’est aussi considérablement réduit. Pour autant, ce taux de rendement reste bien en deçà du taux d’inflation (5,9% en 2022).

| Taux de rendement brut (%) | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 |

| Maximum | 3,90% | 3,65% | 3,55% | 3,45% | 3,35% | 3,15% | 3,02% | 3,10% |

| Moyen (non pondéré) | 3,36% | 3,05% | 2,91% | 2,85% | 2,42% | 2,33% | 2,06% | 2,64% |

| Minimum | 1,95% | 1,70% | 1,35% | 1,95% | 1,50% | 1,46% | 1,30% | 2,01% |

| Médian | 3,56% | 3,08% | 3,00% | 2,97% | 2,49% | 2,39% | 2,10% | 2,75% |

Une remontée qui demeure contenue du fait du stock d’obligations anciennes

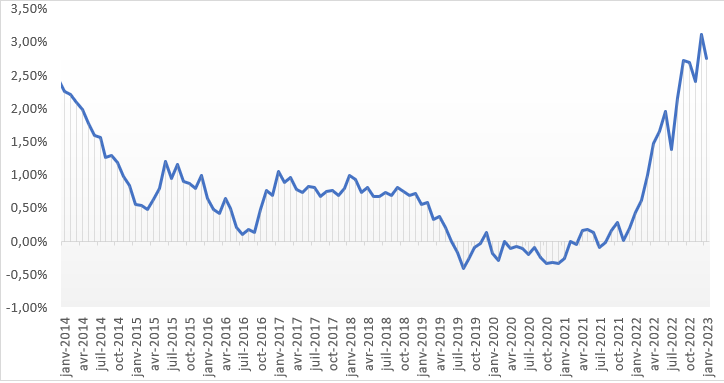

La prépondérance de la part obligataire dans la structure des placements explique pourquoi les actifs en euros ont longtemps bénéficié d’une inertie des rendements. L’érosion des taux de rendement jusqu’en 2021 est en effet testée contenue par rapport à la baisse de taux de marché, qui sont régulièrement restés en territoire négatif entre mi 2019 et mi 2021. La forte remontée des taux d’intérêt en 2022 est-elle de nature à changer la donne ? Contre toute attente, en 12 mois, les taux d’Etat français sont ainsi remontés de 0% environ à 3%. (cf. Figure 1).

Le phénomène d’inertie, qui a protégé les rendements en phase de baisse des taux, joue défavorablement en phase de hausse. Les obligations achetées ces dernières années procurent un rendement (nettement) inférieur à celui offert par les obligations dans les nouvelles conditions.

L’assureur a cependant la possibilité de vendre ces titres moins rentables et d’en acheter de nouveaux au rendement plus intéressant, mais en cédant les premiers à perte, et donc en réalisant une moins-value. Par ailleurs, un assureur qui bénéficiera (via une campagne active de souscription, ou non) d’une collecte nette sur son fonds en euros pourra plus simplement renouveler son stock d’obligations, en optimisant le pilotage de la duration de ses investissements obligataires, adossant les engagements de retraite.

La hausse future du rendement obligataire moyen, sera ainsi différente d’un acteur à l’autre. Pour autant, cette année, la pression concurrentielle est forte, notamment du fait du niveau élevé de l’inflation, et elle devrait le rester l’an prochain si les taux d’intérêt se maintiennent à un niveau similaire, et a fortiori s’ils augmentent.

Une politique de distribution “à la carte”

Les taux de rendement bruts, servis par les organismes assureurs, correspondent à un taux minimum sur l’épargne en cours de constitution. Pour autant, on constate depuis quelques années différentes politiques de participation aux bénéfices, en fonction des objectifs recherchés par les organismes assureurs :

- Une disparité de plus en plus marquée, en fonction des produits : les opérateurs segmentent leur portefeuille, en vue d’une attribution de PB différenciée suivant les encours. Il peut s’agir de favoriser le lancement des produits les plus récents (nouveaux PER, en particulier), ou de décourager la collecte sur des gammes devenues trop onéreuses en termes de contraintes réglementaires.

- La généralisation des bonus de rendement afin d’inciter les entreprises et les assurés à limiter leurs encours placés sur le fonds euros, les organismes assureurs sont nombreux à accorder un bonus de rendement (sur l’épargne en euros) lorsqu’une part significative de l’épargne est investie en Unités de Comptes (UC). Le taux de rendement brut peut ainsi augmenter jusqu’à 100 bps (+1%) lorsque l’essentiel de l’épargne est exprimé en UC, mais il s’appliquera alors sur une assiette réduite. Il sera intéressant de voir si ces bonus perdurent ; en effet, certains acteurs pourraient voir un intérêt à collecter sur le fonds en euros.

Pour les entreprises et les assurés, de nouveaux enjeux dans le choix de la gestion financière

Le simple comparatif des taux de rendement bruts sur les actifs en euros, distribués par un organisme assureur, d’une année sur l’autre, ou bien entre deux opérateurs, n’est ni suffisant, ni pertinent, pour prendre une décision éclairée, dans le choix de son opérateur, ou dans celui de sa gestion financière.

Il faut tout d’abord rappeler qu’au-delà de la seule performance distribuée, les souscripteurs de contrats collectifs doivent être vigilants sur plusieurs points pour suivre la revalorisation de leur contrat de retraite supplémentaire :

- En amont, la stratégie d’investissement de l’opérateur, en termes d’allocation d’actifs, et d’exposition aux différentes classes d’actif ;

- En aval de celle-ci, la politique de mise en provision d’une partie des rendements de l’actif en euros, dans la « Provision pour Participation aux Excédents » notamment qui permet de lisser dans le temps la distribution des résultats issus de la gestion du fonds en euros,

- Enfin, les conditions contractuelles qu’ils ont négociées, notamment sur les taux de participation aux bénéfices, et sur les taux de prélèvements sur encours.

Le choix des supports en euros ne peut plus s’imposer a priori comme le meilleur (cf graphique infra). La garantie du capital se paie désormais au prix d’une rémunération qui – une fois diminuée des frais sur encours – peut s’avérer (très) inférieure à l’inflation. Dans le cas des PER, la constitution d’une Epargne Retraite supplémentaire qui pourra augmenter sensiblement le taux de remplacement d’un salarié, devrait s’appuyer sur la recherche d’un rendement supérieur. C’est l’un des aspects dont les pouvoirs publics ont tenu compte, à l’occasion de la Loi PACTE, en incitant les épargnants à retenir par défaut, une gestion pilotée, c’est-à-dire comportant une part en Unités de Comptes.

Dès lors, le choix d’un dispositif assurantiel doit également s’accompagner d’une analyse des supports en UC proposés par l’opérateur, et vers lesquels l’entreprise et/ou les salariés pourront orienter leurs versements.

En particulier, devront être examinés la structure même des grilles de gestion proposées, mais surtout les supports qui la composent : nature et performances des sous-jacents, niveau des frais et des rétrocessions accordées à l’organisme assureur, indices de référence prévus, et comparatif avec des fonds équivalents…

On pourra noter à cet égard une évolution de l’information donnée aux salariés épargnants dans les fonds en unités de compte. Le DICI (document d’informations clés pour l’investisseur) est remplacé par le DIC depuis le début de l’année 2023. Au-delà du « I » pour investisseur qui disparaît, le calcul de l’indicateur de risque SRRI (remplacé par le SRI) évolue, conduisant généralement, pour des fonds classiques (actions, obligations, diversifiés) à un niveau plus faible, sans que le risque n’ait vraiment évolué. Les performances passées ne figurent plus sur le DIC, elles sont remplacées par des performances attendues du produit selon 4 scénarios. Une information prospective sur les frais sur la durée du fonds est également présente, mais son format peut la rendre difficilement appréhendable, pour les entreprises souscriptrices, et à plus forte raison pour les salariés bénéficiaires.

L’analyse de l’offre de gestion financière devra naturellement être réalisée lors de la souscription, mais c’est son caractère régulier, qui permettra au dispositif de fonctionner dans les meilleures conditions, au bénéfice de toutes les parties (entreprise, salariés, organisme assureur).

Les consultants de Galea & Associés, et EPS Partenaires suivent pour vous l’actualité et sont à votre disposition pour échanger sur vos dispositifs de Retraite Supplémentaire et d’Epargne Salariale.

Les articles et opinions contenus dans ce document sont fournis à titre d’information générale. Nous recommandons qu’aucune décision ne soit prise sur la base de ce seul document, sans échanges préalables. Par ailleurs, nous vous prions de nous excuser par avance pour toute erreur qui pourrait s’être glissée dans le document et vous invitons à nous la signaler.

[1] Cotisations encaissées en France en 2021, en affaires directes (brutes de réassurance, hors acceptations) [source : L’Argus de l’Assurance].

[2] Le taux de rendement s’entend net des frais de gestion financière et brut des chargements contractuels (ces derniers sont propres à chaque contrat d’assurance). Les rendements communiqués par les organismes assureurs n’ont pas fait l’objet d’un audit par GALEA & Associés.