La situation sanitaire actuelle a entraîné de fortes turbulences sur les marchés financiers qui peuvent avoir une incidence significative sur les passifs sociaux et les plans de rémunération variable des entreprises. Rappelons-le, ces avantages sociaux qui représentent souvent une part importante des packages de rémunération, constituent des instruments de fidélisation des salariés et sont généralement gérés et suivis par les services Compensation & Benefits des grands groupes cotés. Leur évaluation et comptabilisation s’inscrit dans un cadre normé par les IFRS pour l’établissement des comptes consolidés. L’évolution des facteurs économiques et financiers impactant directement la valorisation de ces engagements requiert une vigilance et un suivi régulier tant du point de vue financier que RH.

Si les évolutions des marchés actions et niveaux de taux demeurent incertaines pour les semaines et mois à venir, les consultants de Galea font d’ores et déjà le point sur les premiers effets mesurables à fin mars de la crise sur les avantages sociaux.

L’impact de la hausse des taux à fin mars sur les engagements de retraite

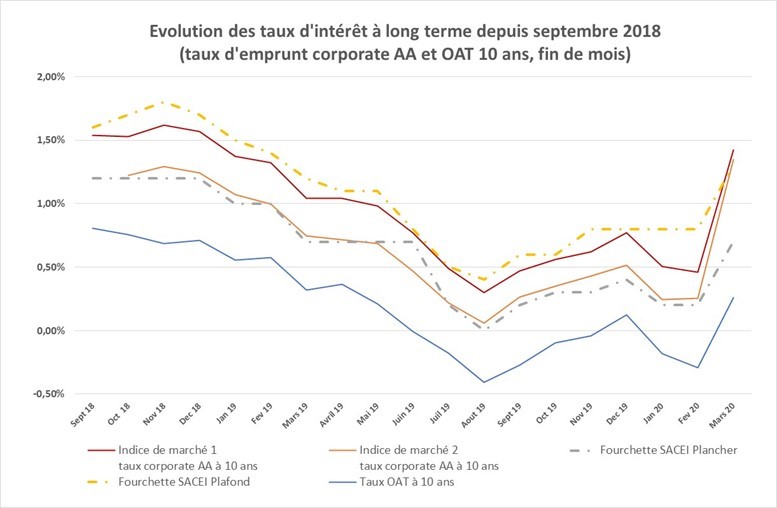

Après une baisse installée des taux depuis plusieurs mois avec un plus bas atteint à fin août 2019, les taux d’intérêt à long terme ont amorcé une légère remontée en fin d’année. La crise de confiance, le ralentissement économique provoqués par la pandémie du Covid-19 ont accéléré cette augmentation durant le mois de mars. Au cours de ce mois, une hausse des taux supérieure à +1% a été enregistrée sur plusieurs indices de référence des taux d’emprunt obligataire corporate AA à 10 ans (indices de taux Iboxx, Bloomberg, fourchette de taux du SACEI[1]), et dans une moindre mesure, les taux d’emprunt d’Etat ont également affiché une remontée (voir graphique suivant).

L’évaluation actuarielle des passifs sociaux au titre des engagements de retraite est encadrée par la norme IAS 19 et repose sur la détermination de plusieurs hypothèses économiques et financières, parmi lesquelles le taux d’actualisation constitue un élément central. Le taux d’actualisation doit correspondre au rendement des obligations d’entreprise de première catégorie en considération de la date de clôture et de la duration des engagements ainsi que de la devise du plan. Dans la pratique, les taux d’actualisation sont déterminés sur la base des titres émis par des sociétés notées a minima AA, et sont par conséquent volatils. Les montants des provisions d’engagements de retraite sont ainsi généralement révisés à chaque clôture annuelle et trimestrielle par les grands groupes en fonction de la matérialité des variations de taux enregistrées.

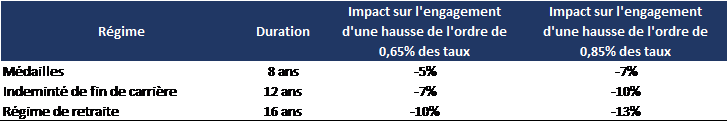

Pour illustrer la très grande sensibilité des chiffrages, on relèvera que sur la base des niveaux de taux observés entre fin décembre 2019 et fin mars 2020, une hausse de l’ordre +0,65% à +0,85% sur les taux longs d’emprunt corporate peut entraîner une révision à la baisse de l’ordre de -5% à -13% sur les engagements de retraite selon la nature du régime et sa duration :

En raison de la crise sanitaire et financière, les notations seront probablement revues à la baisse par les agences de notation, réduisant le gisement des titres notés AA et plus. La composition des paniers d’obligations à partir desquels les indices de taux sont établis pourra alors être modifiée et générer de nouvelles variations de taux. La question sera alors de savoir si les paniers seront revus de la même façon par les différents indices de référence existants (Iboxx, Bloomberg, etc.) et si la pratique de fixation des taux d’actualisation sera éventuellement revue en fonction de titres notés simple A, cela ayant a priori un effet à la hausse sur les taux.

Enfin, dans le contexte de la crise du covid-19, les entreprises de certains secteurs (notamment celui de la santé) se voient en besoin de recruter des profils expérimentés. Au-delà des impacts à court terme liés aux évolutions de taux, il pourrait alors être intéressant pour ces entreprises d’amorcer des réflexions sur leurs régimes sociaux ou l’aménagement de fin de carrière de leurs salariés afin de fidéliser ces profils, généralement proches du départ à la retraite (voir sur ce sujet notre article sur l’aménagement des fins de carrière ici). Ces réflexions seront toutefois à mettre en perspective du pilotage global de l’entreprise dans un contexte de reprise économique encore incertain.

Le point sur les plans de rémunération variable

Dans le contexte actuel de lutte contre l’épidémie de Covid-19, la loi d’urgence n°2020-290 du 23 mars 2020 habilite le Gouvernement à prendre par ordonnance des mesures, pouvant notamment porter sur les éléments de rémunération variables.

La dégradation de l’activité économique liée à l’épidémie, crée en effet le besoin :

- De revoir à la baisse certains éléments de rémunération, notamment pour les mandataires sociaux des sociétés ayant eu recours au dispositif d’activité partielle ;

- De maintenir, dans la mesure du possible, les plans de rémunération variables des salariés afin de préserver leur caractère incitatif pour la relance de l’économie.

Alors que certains dirigeants ont d’ores et déjà communiqué leur renonciation à une partie de leurs éléments de rémunération, l’AFEP recommande, dans son communiqué du 29 mars 2020, « aux dirigeants mandataires sociaux qui sont restés à leur poste ou qui sont en télétravail, de réduire d’un quart (- 25%) leur rémunération globale qui leur sera versée en 2020 pour la durée où des salariés de leur entreprise seront en chômage partiel ». Cette recommandation est susceptible d’être adoptée par ordonnance dans les prochaines semaines.

La question de la possibilité de revoir les

conditions de performance se pose également pour les plans d’actions gratuites.

Face à la volatilité et l’incertitude de la situation, il est toutefois

important de rester vigilant et de ne pas se précipiter.

[1]Fourchettes de taux établies mensuellement par le Syndicat des Actuaires Conseils et Actuaires Experts Indépendants, à destination de l’actualisation des engagements sociaux.